Die Schwellenmärkte haben sich in den vergangenen Jahrzehnten sehr unterschiedlich entwickelt und sind mittlerweile eine recht inhomogene Gruppe. Die Corona-Pandemie mit den bekannten Folgen wie unterbrochenen Lieferketten und Einbrüchen bei wichtigen Industrien hat sich auf sie verschieden stark ausgewirkt, doch für die meisten war 2022 bisher schwierig. Auch Südkorea hat sich bisher schwer getan – könnte aber ein Kandidat für einen Turnaround sein, schreibt Marcus Weyerer, Senior ETF Investment Strategist bei Franklin Templeton, in diesem Gastkommentar.

Südkorea wurde im Juli 2021 von der UN-Konferenz für Handel und Entwicklung (UNCTAD) vom Schwellenland zum Industrieland hochgestuft. Bemerkenswert ist, dass Südkorea das erste Mitgliedsland seit Gründung des Gremiums im Jahr 1964 ist, das diesen Aufstieg schaffte. Trotzdem wird Südkorea im Investmentsektor, etwa im MSCI All Country World Index (MSCI ACWI) immer noch als Schwellenland geführt. Hintergrund ist, dass es bei allen belegbaren Fortschritten, etwa den hohen Wachstumsraten beim BIP, in diesen jungen Ökonomien doch hohe Unsicherheitsfaktoren bezüglich ihrer weiteren Entwicklung gibt. Auch in Südkorea sollten Investoren diese Probleme im Auge behalten:

- Seit dem Rekordjahr 2020 befinden sich koreanische Aktien im Abwärtstrend

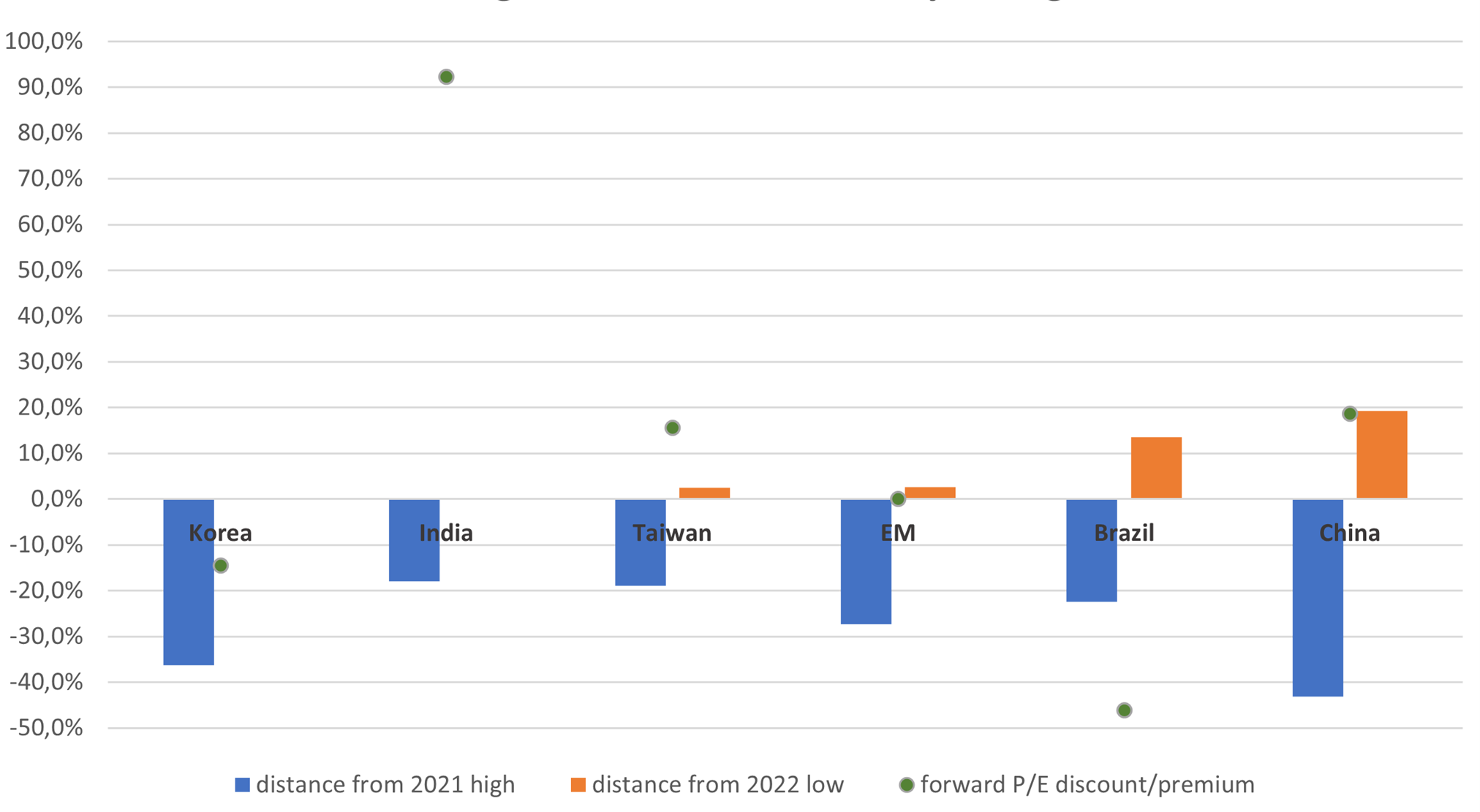

- Der FTSE Korea 30/18 Capped Index notiert 35 % (Bloomberg, Juni 2022) unter seinem Höchststand von 2021 und hat erst im Juni 2022 ein neues Tief markiert

- Angesichts des Krieges in der Ukraine und seiner schwerwiegenden Folgen für Volkswirtschaften und Finanzmärkte bleibt die Lage schwierig

- Im Einklang mit anderen ausgewählten Schwellenländern bleiben die Fundamentaldaten und die Aussichten jedoch auch dank der neuen Regierung positiv

- Die Sorgen der Anleger spiegeln sich in günstigen Bewertungen wider

Schwieriges Umfeld mit Lichtblicken

Nach einer extrem knappen Präsidentenwahl konzentriert sich der Markt wieder auf die Fundamentaldaten und hofft auf positive Impulse durch die neue Regierung. Mit 4% im Jahr 2021 erreichte das koreanische BIP-Wachstum ein 11-Jahres-Hoch. Für 2022 sind die Erwartungen allerdings gedämpft, da sich das Exportwachstum verlangsamt und möglicherweise höhere Zinssätze auf dem Binnenkonsum lasten. So machte der neue Zentralbankgouverneur Rhee Chang-yong deutlich, dass er auf höhere Zinsen drängen wird, um den Preisauftrieb zu dämpfen. Laut Bloomberg liegen die Konsensschätzungen bei etwa 3 %. Das Verbrauchervertrauen stieg in diesem Jahr und lag im Mai mit rund 105 (+1,0) auf hohem Niveau – deutlich über der 100er-Schwelle, die eine positive von einer negativen Stimmung trennt.

Der Koreanische Won steht im Vergleich zum USD so niedrig wie lange nicht – etwa auf dem Niveau von 2009. Mit der jüngsten aggressiven Zinsanhebung der Fed könnte der Druck auf die Währung anhalten. Ein wichtiges Ziel von Regierung und Zentralbank BOK – Rhee hat eine engere Kooperation mit der Regierung angekündigt – besteht in der Unterstützung des für Korea so wichtigen Exportsektors, der stark vom Technologiesektor getragen wird. Ihn prägen viele marktführende Unternehmen, beispielsweise im Halbleiterbereich, die dank einer starken Preissetzungsmacht ihre Margen verteidigen können. Samsung etwa verhandelt mit seinen Kunden gerade eine Preiserhöhung um 15-20% für Halbleiterprodukte.

Das Wachstum des Verbraucherpreisindex stieg von April auf Mai 2022 von 4,1% auf rund 4,8%, laut Koreas Zentralbank. Die Regierung kündigte eine Senkung der Mineralölsteuer von 30% auf 20% und vorübergehende Subventionen an, um den Preisanstieg abzufedern. Noch vor den Wahlen genehmigte die koreanische Nationalversammlung einen Nachtragshaushalt in Höhe von 14 Mrd. USD, der zum Teil für die Unterstützung von Unternehmen bestimmt ist, die von einem erneuten Aufflammen von Covid-19 betroffen sind.

South Korea: eine solide Ausgangslage

Die Märkte haben auf diese Maßnahmen kaum positiv reagiert. Tatsächlich notieren koreanische Aktien gerade auf ihren Tiefstständen im Jahr 2022. Zum Vergleich: China legte von seinem Tief bereits fast 20% zu, während Brasilien immerhin 14% aufholen konnte. Korea scheint mit einem von Bloomberg geschätzten KGV von 8,3 auch günstig bewertet – niedriger als die breiten Schwellenmärkte und mit einem Abschlag von 50 % gegenüber den entwickelten Märkten.

Die Schuldenquote steigt zwar weiter an, bleibt aber mit rund 0,5 sehr moderat. Die Devisenreserven lagen im Mai bei rund 450 Mrd. USD und damit nahe an einem Allzeithoch. Die neue Regierung wird versuchen, die Haushaltsdefizite zu verringern, was die Inflation eindämmen könnte, allerdings mit Risiken für das Wachstum verbunden ist. Andererseits hat die Regierung unter dem neuen Präsidenten Yoon Suk-Yeol zugesagt, die Regulierung zurückzufahren und die Förderung von Forschung und Entwicklung, die Unterstützung der Kinderbetreuung und des Wohnungsbaus (sowohl öffentlich als auch privat) voranzutreiben – all dies dürfte sich mittelfristig positiv auf das Wachstum auswirken.

Australien

Australien China

China Indien

Indien Indonesien

Indonesien Japan

Japan Malaysia

Malaysia Philippinen

Philippinen Singapur

Singapur Südkorea

Südkorea Taiwan

Taiwan Thailand

Thailand Vietnam

Vietnam

Hong Kong

Hong Kong USA

USA Switzerland

Switzerland Singapore

Singapore

United Kingdom

United Kingdom